夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【相続税を減らす生前の不動産対策】「不動産編」2軒の家を持つ70代はこれからどうする!?

2019/08/06

【不動産】2軒の家を持つ70代はこれからどうする!?

●財産は残すものだと言う世代

これから相続を迎える高齢者層、70代、80代、90代の方々は、戦争を体験されたこともあり、物を大事にされる年代だと言えます。コツコツと貯蓄し、財産を残す事に価値を見いだしてこられた年代でもあるでしょう。自分は贅沢をすることなく、「子どもや孫のために財産を残す」ことが大事だと思われてきました。

それだけに「財産は残すもので使うものではない」と思って生きてこられた親世代は、ずっとその考えのまま高齢になり、財産があっても、なんら対策ができていないのです。親世代に任せたままでは、いざ相続となったときに減ってしまうのです。これに気がついた子ども世代は、親任せにせずに、自分たちが専門家と相談し、対策の方法を選択し、親やきょうだいに説明して、具体的な対策に取り組むようにされています。

【事例1】子供が自宅を処分して同居。特例を使えるようにした

◆母親は1人暮らし

Aさん(60代男性)は三人兄妹の長男。父親は既に他界し、母親(80代)は都心の戸建て住宅で1人暮らしをしてきましたが、自宅で転んだときに骨折し、現在はリハビリ病院に入院中です。近くに住む長女が母親のサポートをしてくれています。

母親が高齢になってきたことや、相続税が改正されたことなどから、いよいよ母親の生前対策をしておかなければと、Aさんが相談に来られました。

Aさんは長男ですが、結婚して家を購入したため、同居はしてきませんでした。長女も持ち家に住み、次女は海外で暮らしていて、日本にはほとんど帰ってきません。

◆都心の自宅の評価が高い

母親の財産内容は、自宅の土地(340㎡)が2.4億円、建物1000万円、隣接する賃貸マンションの土地1億円、建物2500万円、預金2000万円、有価証券800万円、合計3億9300万円となりました。相続税の計算をすると8700万円と算出されました。

課題となることは、

①自宅の立地がよく土地の評価が高いため、相続税は8700万円と想定されること

②現在の金融資産は2800万円しかなく、納税できる現金が足りないこと

③自宅と賃貸マンションの建物はともに築30年以上で維持費がかかることです。

◆節税のために子どもが住み替えを決断

節税対策の方法をいくつか提案しましたところ、Aさんは80代の母親が自宅を売って住み替えたり、賃貸マンションを建て替えたりすることはハードルが高いと判断されました。そこで、母親の負担がなく節税効果が得られる方法としては、Aさん夫婦が自宅に同居し、小規模宅地等の特例を適用することです。そうすれば1億8635万円評価が下がり、相続税は2660万円まで下がりますので、相続税は払える範囲になります。

自宅を残したままの同居では特例が使えないため、Aさんの家は売却し、家賃が入る区分マンションを購入するようにしました。同居は、母親や妹からも願ってもないと同意が得られ、節税もできた上に、家賃収入が入るようになります。子供たちが独立して夫婦2人だけなので、こうした節税対策のための住み替えができるのだと言えます。

◆対策のポイント

・同居して小規模宅地等の特例を適用する 330㎡80%減

・子どもの自宅は残さず売却して区分マンションに(賃貸しても良い)

【事例2】預金を下ろして区分マンションを購入して節税した

◆父親はずっと自宅に住んでいたい

Bさん(60代女性)は一人娘ですが、嫁いで1時間ほど離れた土地で生活しています。両親は2人暮らしをしてきましたが、母親が先に亡くなり、80代の父親が1人暮らしを続けてきました。ところが体調を崩して病院で検査をしたところ、ガンと宣告され、現在は治療のために入院中です。空き家になった家の管理も大変になり、相続のことも考えておきたいと、夫婦で相談に来られました。父親が入院するときに、預金通帳なども預かりましたが、思いの外まとまった額があることを知ったため、相続税がかかるのではと不安だということです。

◆自宅を売却する決断はできず

父親の財産を確認すると自宅土地が1534万円、建物105万円、預金7000万円、合計8639万円となりました。相続人はBさん1人のため、このままでは相続税は812万円かかると計算されました。

父親の自宅は狭いため、Bさん夫婦と子ども3人が同居することはできません。ならば父親の家とBさん夫婦の家を両方とも売却して、二世帯住宅に住み替えてはどうかという提案をしましたが、父親が自宅を売却する決断ができず、退院後はまた自宅に住みたいというのです。

◆預金を下ろして区分マンションに、さらに贈与

そこで預金で区分マンションを購入し、不動産評価に替えてから、Bさんに贈与する方法を選択されることになりました。2700万円で都心の区分マンションを購入することで不動産評価は508万円と20%以下まで評価が下がり、小規模宅地等の特例も使えるようになります。これで相続税は355万円となり、半分以下に節税する事ができます。

さらに不動産を贈与すれば、贈与税はかかりますが、現金増を防ぐ事ができ、家賃はBさんに入り、財産の前渡しができます。さらにもう一部屋購入すれば、さらに節税効果が高まるため、立地のよい物件が見つかり次第、購入して対策を進めようとBさん親子の意思確認はできています。

◆対策のポイント

・預金を下ろして区分マンションを購入し、賃貸して評価を下げる

・現金ではなく不動産にして評価を下げてから贈与する

弊社では様々なプランをご用意しております。

お気軽にお問い合わせください。

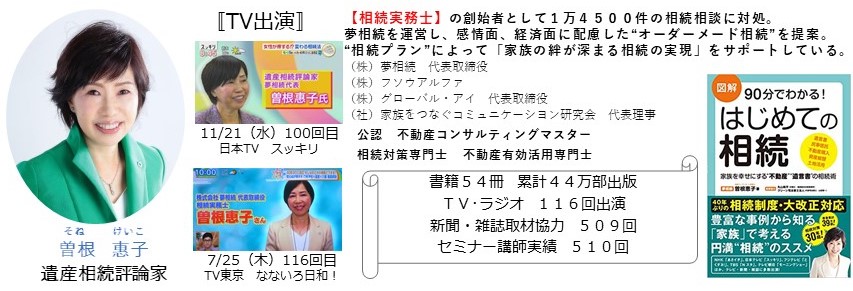

コラム執筆