事例

相続実務士が対応した実例をご紹介!

<相続後>評価・節税【鈴木さんからのご相談】

■評価・申告■ 土地を広大地評価して節税した 鈴木さん

相続の状況

| ■節税額の合計 | 3304万円 |

|---|---|

| ■節税項目 | [遺産分割]小規模宅地等特例 [評価・申告]広大地、宅地造成費 [納税]配偶者税額軽減(67%相続) |

鈴木さんの父親は祖父から相続した土地を生かして、農業と貸家業を営んでいました。長女は嫁いで他県で生活し、長男も仕事の関係で転勤を繰り返しています。そのため、両親は二人暮らしで、農業も二人で取り組んできました。父親はいままで大病をしたこともなく、普段から元気でしたので、相続はまだまだ先のことと思っていたところ、急に倒れて亡くなってしまいました。残された母親は、一人では農業を継続できず、二人の子供も手助けできそうにありません。また、相続税がかかるとしても納税できる現金が少なく、とても不安に思って、できるだけ節税したいという気持ちでした。

財産とご家族の状況

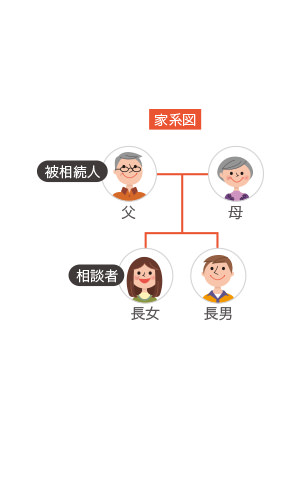

- [相談者]:鈴木さん

- [被相続人] :父親

- [相続人] :母親60代、長女30代(本人)、長男30代

- [財産の内容] :自宅、畑、貸アパート、預貯金、有価証券、配当期待権、負債

- [遺言] :なし

[相続税の節税額]

| 相続財産 | 2億8,327万円 |

|---|---|

| 債務、葬式費用 | △335万円 |

| ◆小規模宅地減額 | △1,223万円 (240㎡ 80%適用) |

| ◆広大地評価の特例 | △3,880万円 (101,925,470円→55,318,877円) |

| ◆宅地造成費減額 | △230万円 |

| 課税価格 | 2億2,659万円 |

| 基礎控除(相続人3人) | 8,000万円 |

| 相続税総額 | 2,565万円 |

| ◆配偶者税額軽減 | △1,739万円 |

| 納付した相続税 | 826万円② |

| 当初の相続税額 | 3,898万円① |

| ◆節税額 | 3,072万円①-② |

| ・評価減できた項目と節税額 | |

|---|---|

| 1.小規模宅地等の特例の評価減 →自宅にて適用 |

・・・ 評価減1,223万円 |

| 2.広大地評価の特例の評価減 →田にて適用 |

・・・ 評価減3,880万円 |

| 3.宅地造成費による評価減 | ・・・評価減230万円 |

| 3.配偶者控除の特例 | 通常の相続税額 2,565万円 →826万円 |

| ◆節税額 | 3,304万円①-② |

課題

・財産の大部分が土地

・農地は生産緑地にしてきたが、農業を継ぐ者がいない。

・農地の納税猶予を受けるための営農要件が満たせない

・預金が少ない

相続コーディネーターから

鈴木さんの所有されている土地のうち、生産緑地に指定している田は1,000㎡以上あり、広大地評価の要件を満たしています。地形は一方路で奥行きが深く、宅地造成するには道路を通さなくてはなりません。周辺も高層住宅などがない戸建ての住宅地であるため、広大地評価を採用することが適していると判断できました。また、一部の畑は地盤面が道路より50cmほど下がっており、宅地として利用するためには土盛りをするなどの造成をしなければならないため、造成にかかる費用を算定して評価減を行いました。

農地の納税猶予を受けると納税額は減らせますが、二人の子供は農業を継続できないため、今回は、相続した預金から納税資金に充てるようにしました。

母親が相続した割合が大きいため(1億6000万円まで無税適用)、今後、節税対策が必要になります。