事例

相続実務士が対応した実例をご紹介!

<相続後>分割・納税【高橋さんからのご相談】

■遺産分割■ 二次相続を考慮して子供が相続した高橋さん 1520万円節税

相続の状況

| ■節税額の合計 | 節税額1520万円 評価減 3096万円 |

|---|---|

| ■節税項目 | [遺産分割]小規模宅地等特例 [評価・申告]整形地、高低差、造成費 [納税]配偶者税額軽減(33%相続) |

高橋家は代々農家で、長男の親が祖父から相続した土地を守って農業を継続してきました。それでも宅地化が進み、農地のまわりには住宅が立ち並んできたことや相続税の節税対策も考えて、父親の代でアパート経営も始めました。

長男が同じ敷地に家を建てて住んでおり、会社勤めの合間に農業も手伝ってきましたので、嫁いだ長女も、安心して、母親の老後を託せるということです。

家と農業を継ぐ立場の長男としては、これからも代々の土地を維持していきたいため、なるべく節税したいのですが、母親の二次相続も合わせて考えた納税をしていきたいと考えています。

財産とご家族の状況

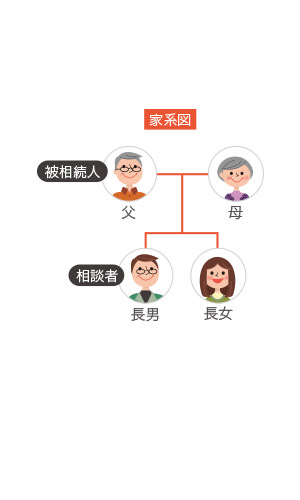

- [相談者]:高橋さん

- [被相続人] :父親

- [相続人] :母親70代、長女40代、長男40代(本人)

- [財産の内容] :自宅、畑、貸アパート、預貯金、有価証券、負債

- [遺言] :なし

[相続税の節税額]

| 相続財産 | 2億9,660万円 |

|---|---|

| 債務、葬式費用 | △ 5,184万円 |

| ◆小規模宅地減額 | △1,559万円 (240㎡ 80%適用) |

| ◆不整形地による評価減 | △1,294万円 |

| ◆高低差による評価減 | △230万円 |

| ◆宅地造成費評価減 | △13万円 |

| 課税価格 | 2億1,380万円 |

| 基礎控除(相続人3人) | 8,000万円 |

| 相続税総額 | 2,245万円 |

| ◆配偶者税額軽減 | △746万円 |

| 納付した相続税 | 1,499万円② |

| 当初の相続税額 | 3,019万円① |

| ◆節税額 | 1,655万円①-②-③ |

[相続税の節税額]

| ・評価減できた項目と節税額 | |

|---|---|

| 1.小規模宅地等の特例の評価減 →自宅にて適用 |

・・・ 評価減1,559万円 |

| 2.不整形地による評価減 | ・・・ 評価減1,294万円 |

| 3.高低差による評価減 | ・・・ 評価減230万円 |

| 4.宅地造成費による評価減 | ・・・評価減13万円 |

| 5.配偶者控除の特例 | 通常の相続税額 2,245万円 →1,499万円 |

課題

・財産の約80%が不動産だが、自宅と農地で分けられない

・現金が777万円しかなく、納税には足りない

・母親の二次相続での分割や納税も考えておかなければならない

相続コーディネーターから

高橋さんの不動産の 現地調査をしたところ、自宅敷地の一角にあるアパートは、進入道路の奥に位置しているため、不整形地となります。また、農地は道路から2m近く低くなっており、造成費がかかると判断され、評価減となりました。分割については、農地は自宅と農業を継承する長男が不動産の大部分を相続することが無理のない形であるため、最終的には、アパートも含めた不動産は長男が引継ぎ、長女は現金の一部を相続することで、家族間の合意が得られました。

配偶者の税額軽減を利用すると納税は半分にできるのですが、今回と二次相続時の分割の仕方による税負担を検証したところ、基礎控除が下がった場合の税負担が大きいことが判明しました。そこで、現在の市況も考慮し、母親はご自宅と老後資金を相続し、それ以外の財産は長男、長女で相続することとし、特例が使えた376万円を納税しますが、将来の負担を減らしました。なお、納税については、長男が自己資金を充てるようにしました。