事例

相続実務士が対応した実例をご紹介!

相続実務士実例Report

子どもが住む親名義の家の土地も小規模宅地等の特例が使えるか?

◆40代で独立、店舗内装の会社を始めた

Fさん(70代女性)の夫75歳。建築会社でキャリアを積み、40代で店舗内装を主とするデザイン会社を始めました。元の勤務先から独立し、外注先として仕事を受注できましたので、業績は安定していたといいます。

好景気の時代も後押ししたようで、多くの店舗の出店を実現させてきたといいます。社員も増え、安定していましたので、70歳になったときにリタイアし、会社は部下に譲って円満退社できたといいます。

これからのんびりと悠々自適の余生を過ごそうというところですが、いままでの疲れが出たのか2年前の検査で病気が発覚し、余命宣告をされたと言います。

入院中の夫はいつ亡くなってもおかしくないと医者から言われていたようですが、余命宣告の期間よりも早く、亡くなってしまい、これからの手続きをどうすればいいかと相談に来られたのです。

◆自宅よりも子どもの住む家のほうが土地の評価が高い

夫は会社経営をしてきて経営も安定していましたので、多くの金融資産を残していました。預金口座の他は、ほとんどが上場株で、証券会社の口座にあります。不動産は自宅と次Fさん夫婦にはふたりの息子がいて、独身の長男は自宅で同居しています。

次男はすぐ近くに購入した夫名義の上に家族で住んでいます。次男の方が先に結婚して、しばらくは賃貸生活をしていましたが、子どもが生まれるときに、近くにいれば孫の顔を見る楽しみもあると夫が言い出し、隣接市の中古の建売住宅を買ったのです。

幸い、夫には借り入れをしなくても買えるだけの預金がありましたので、まだ30代だった息子にローンを組ませるよりは、自分が買うといって、決めたのでした。

男が住む家の2つだけでした。

自宅は200㎡あり土地の評価は2500万円、次男の住む家の方は160㎡で土地の評価は4500万円。自宅よりも次男の住む家のほうが都心寄りで人気のあるエリアで、駅に近く、路線価評価は倍ほどになっていました。

◆財産は3億円以上、相続税がかかる

財産の合計は3億5000万円で、自宅の土地建物は3000万円、次男の住む家の土地建物は5000万円、他は金融資産です。

相続人が3人ですので、基礎控除は4800万円。相続税は7500万円程になりますが、ここから、要件が合えばいくつかの特例を適用することができます。

1つは小規模宅地等の特例で、自宅や事業用や賃貸用の土地について、一定の部分までは評価減ができる内容です。

2つ目は、配偶者の税額軽減といって、配偶者が相続する場合、財産の半分、あるいは1億6000万円までは納税しなくてもいいという内容です。

いずれも大きな特例ですので、適用できることを検討することが必須と言えます。

◆小規模宅地等の特例とは

被相続人が亡くなり土地を相続する場合、一般的に高額の相続税がかかります。小規模宅地等の特例は、相続する土地の評価額を最大8割まで減額できる制度です。「等」がつく理由は、借地権などの土地の権利にも適用されるからです。

高度経済成長に伴い地価が高騰し、相続税を支払えずに相続する土地を処分しなければならない人が増えました。被相続人と同居していた家族は、土地に加えて、土地に建っていた住居まで失ってしまいます。事業用の土地を処分すれば、事業も継続できず、生計を立てられません。

このような事態が生じないように、土地を売却せずに済む金額まで相続税を抑え、残された相続人の生活基盤を守るために特例がうまれました。

◆小規模宅地等の特例の対象となる土地の種類

特例を利用できる土地は、大きく分けて3種類です。

種類① 特定居住用宅地等

特定居住用宅地等とは、被相続人や被相続人と生計を一にしていた(※)親族が相続開始直前まで住んでいた土地です。親が被相続人の場合においては、親の自宅がある土地が該当します。

※同居ならば生活の財源が同じであり、同居していないならば常に生活費等の送金があること。

種類② 特定事業用宅地等

特定事業用宅地等とは、被相続人や被相続人と生計を一にしていた親族が事業に使っていた土地です。

種類③ 貸付事業用宅地等

貸付事業用宅地等とは、被相続人や被相続人と生計を一にしていた親族が、貸付業をしていた土地です。賃貸マンションやアパート、貸駐車場等が該当します。

小規模宅地等の特例の要件とは

特例の適用を受けるには、土地の利用状況・取得者に応じて定められた要件を満たす必要があります。

◆種類① 特定居住用宅地等の要件

被相続人が住んでいた土地の場合

土地を取得する人に応じて、以下の要件が定められています。

被相続人と生計を一にする親族が住んでいた土地の場合

以下の要件を満たすことが必要です。

・被相続人の配偶者が取得すること

・被相続人と生計を一にする親族が取得し、相続税の申告期限まで住み、保有し続けること。

◆相続実務士のアドバイス

●できる対策

小規模宅地等の特例について、親の家と子どもの家に適用したい場合は、生活を一にしていることが要件

●注意ポイント

自宅ではなく、親名義の家に子どもが住んでいても、制塚を一にしていれば小規模宅地等の特例が適用できます。けれども家計が別であれば適用できませんので、注意が必要です。

最初のご相談は無料です。

TEL:0120-333-834

お気軽にお問い合わせください

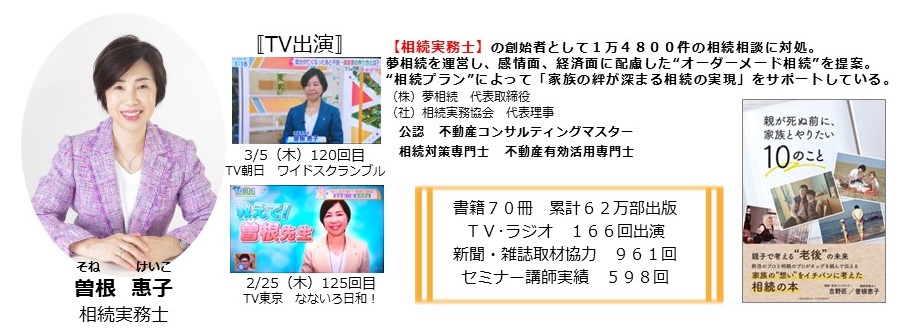

コラム執筆