事例

相続実務士が対応した実例をご紹介!

相続実務士実例Report

預金、保険、このままでは不安。相続したまま価値を生かすには?

◆父親は70代で亡くなった

Aさん(40代・女性)の父親は70代半ばで、急な病気が見つかり、わずかな入院期間のあと亡くなってしまいました。

父親は自分で美容院などを経営していましたので、70歳でリタイヤするまでにはある程度の財産を残してきました。

自宅だけでなく、アパートもあり、金融資産もありました。

仕事をリタイヤして時間ができたら、先のことを考えると言っていたようですが、

節税対策や引き継ぎをする前に体調を崩してしまい、そのまま亡くなってしまったのです。

遺言はありません。残された母親と兄とAさんの3人で、話し合いながら、分け方を決めたといいます。

◆一挙にお金が増えた

母親と兄は同居をしていますので、自宅とアパートを共有で相続しました。

兄は上場会社に勤めていて、主要都市に転勤があり、実家にいないことのほうが多かったのですが、

それでもアパート経営は難なくできるといって、不動産を相続しました。

Aさんが結婚するときに、父親は借りるよりも買った方がいいと、

一緒に探してくれて父親名義で購入してくれましたので、現在もその家に住んでいます。

相続でAさんはその家と預金を相続しました。

家は今までと変わりませんが、お金が一挙に増えてしまったのです。

Aさんは専業主婦で、夫のお給料でやりくりしている生活をしてきました。

Aさんが不安に思っているのは1億円近いお金を銀行に預けているだけでどうしていいかわからないことです。

このままでは増えないばかりか目減りしていきます。

とりあえずは、自分たち夫婦と二人の娘の生命保険に入ったのですが、

それもよかったのか、自信がありません。

これからどうすればいいかと相談に来られました。

◆預金にしていても増えない 現金も活用しよう

おススメしたのは預金ではなく、不動産として財産を持つことです。

預金は目減りすることはなくても、増えることは期待できません。使っていけば減っていくことに不安がでます。

しかも、相続の年代になれば、現金は節税にはなりません。

けれども不動産にして賃貸しておけば時価の30%程度の評価になり、節税効果があり、しかも家賃も入ります。

アパートだと手間がかかることもありますが、分譲マンションだと管理費を払えば管理の手間はかかりません。

よって賃貸事業の経験がなくても不安なく取り組めます。

◆財産は娘たちに残したい

Aさんは父親が残してくれた財産を大事にして、二人の娘に渡していくのが希望だと言われました。

娘たちはまだ20代ですのですぐにでなくてもいいか、将来は自分からの財産として残したいというのです。

それには、不動産の数を増やしたり、遺言書を作ったりすることも必要でとアドバイスしました。

全体の方向性を見極めるためには「オーダーメード相続プラン」を作って、

対策の必要性や効果を検証してから決断することが望ましいと言えます。

Aさんはすぐに委託書にサインされて、アドパイスをお願いしますと帰られました。

不動産対策を中心とした提案をする予定です。

相続実務士からのアドバイス

まとまったお金が増えたのはいいことながら、銀行に預けるだけでは増えないため、残念。

不動産、保険にも分散して活用してこそ、財産の価値が出ると言えます。

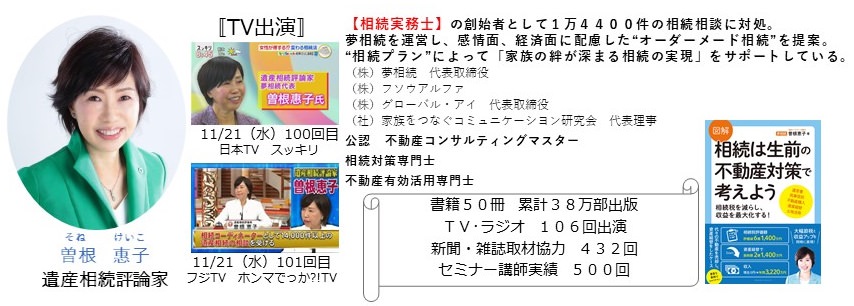

コラム執筆

メールマガジン【相続実例Report Mail】登録はこちらから(相続相談事例・セミナー開催・メディア出演情報などをお届け致します)