夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【相続事例】会計士は土地評価を間違えた!渡辺さん

2020/11/30

【相続事例】会計士は土地評価を間違えた!渡辺さん

●【相続のあらまし】

☆区画整理で畑が宅地に

渡辺家は代々農家で、現在も専業農家で主にランを栽培しています。自ずと主な財産は農地ということになりますが、農地と言っても市街化区域の中ばかりで、畑の一部は区画整理され、閑静な宅地となりました。少し前まで耕作していた畑が今は60坪の宅地が13区画に生まれ変わりました。渡辺さんはその1区画に自宅を建てて住んでいます。土地は父親名義で、使用貸借していました。農家だけに市街化区域だけでも土地は6000坪程度あります。さらに調整区域にも山林が3000坪もあるという土地持ちの地主さんです。

☆原野商法の山林を購入

昭和40年代の好景気時代には、原野商法といって別荘地の売買がブームでした。ほとんどはセールスの説明だけで現地も見ないまま購入しています。渡辺さんの父親も那須塩原を130坪と長野県の山林を二万坪程購入していました。

渡辺さんは父親から土地を買ったという話は聞いて知っていましたが、別荘として利用したこともなく、行ったこともありません。買った当時の更地のまま放置してありました。

☆両親が相次いで亡くなった

渡辺さんは母親を亡くし、相続の手続きをすることになりました。父親も一昨年亡くなったばかりで、相次いで両親を亡くされたのです。こちらへはアパートの管理を依頼している不動産会社の紹介で、母親の申告の相談に来られました。

父親の相続の申告を終えて、前年に相続税を払ったばかりだとのこと。申告書を確認することにしました。母親の財産にも相続税がかかる場合は、父親の相続時に払った相続税を差し引くことができるからです。評価の仕方なども確認しておく必要がありました。

☆会計士は税理士協会の重鎮

父親の相続人は、母親と渡辺さんと妹の3人です。申告は確定申告をしてもらっている公認会計士に依頼したとのこと。父親は農協に勧められてアパートを6棟建てています。そのときの融資銀行から紹介された公認会計士です。県の税理士協会の重要な役についている先生だという紹介ことでした。

申告した内容は、相続財産が14億円、相続税は5億8000万円とのこと。配偶者の税額軽減を引いた納税額は2億9000万円です。納税は物納を申請していました。ところが区画整理地の土地を買いたいという申し入れがあり、会計士と相談の結果、60坪の宅地を6区画売却して納税し、物納は取り下げました。

【相続のプロが指摘する! ここが問題】

◇配偶者の財産取得割合が50%以上

渡辺さんは、配偶者は無税と聞いていたので、母親は相続税を払う必要はないと思っていました。財産の分け方は特にこだわりはないので、公認会計士に任せていましたが、期限間際になって母親も1500万円を納税すると聞かされ、大変驚きました。しかし、もう申告期限が迫っており、腑に落ちないままながらも仕方がないとあきらめたのでした。

しかし、相続税を払って母親の財産にしたものは、母親が亡くなったときに、また相続財産として課税されるので、子供の相続税にする方が一般的です。

◇塩原の別荘地評価が間違っている

塩原の別荘地の地目は山林ですが、現況は「雑種地」と固定資産税評価証明書に明記されています。市街化調整区域なので路線価ではなく倍率で評価する地域ですが、現況が雑種地であれば、農地でもなく、山林でもなく、宅地並み評価をするのが原則です。

ところが申告書には「固定資産税評価額」×31倍として、3300万円と記載されていました。これは山林の倍率で、明らかに間違いです。

◇いい土地から売却している

納税は300坪の土地を物納申請していましたが、同時に売却も予定していました。ところが奥に深い長方形の地形のため分割するには無理があります。思うような価格で売れそうになかったところ、売却の予定ではなかった区画整理地内の土地は購入希望があるということで、物納申請を取り下げて13区画のうち6区画を売却しましたが、区画整理の土地は残して、当初の土地を物納した方が、利用価値があったと言えます。。

◇配偶者名義も譲渡税を払った

売却したのは渡辺さん2区画、妹2区画、渡辺さんと妹の共有1区画、母親1区画です。公認会計士に、宅地ならどこを売ってもいいのかという質問をしたところ、どこも同じなのでかまわないという回答を得たので、母親名義の区画も売却することにしたのです。ところがあとから、母親には譲渡税がかかるとのこと。既に契約を終えたあとで、変更もできず、結局、翌年の確定申告で譲渡税を400万円払うことになったのです。無税の母親が売却すると譲渡税がかかるのは常識ですが、公認会計士の回答が間違っていたか説明不足だったのか、余分な譲渡税は結局渡辺家の負担となりました。

◇調査で追徴金を払った

税務署が調査に来たときには、土地の評価を指摘され、結局は400万円の追徴金を課税されたとのこと。公認会計士は払うのは当然という態度で、「調査では何千万円ともっていかれることもあるのに、それに比べて安いものだ」と言われたのです。確かに親戚などでは調査で数千万円払ったと聞いているので、渡辺さんは、仕方がないかとあきらめたのでした。しかし、本来、公認会計士は自分の評価を否定されているわけですから、懸命になって税務署を納得させるよう交渉をするべきです、そうした努力はなかったようです。

【相続のプロの成果 現実はこうした!】

☆山林評価の間違い

塩原の土地の評価は明らかに間違いでした。現況が雑種地であれば調整区域でも宅地並み評価をします。たいていは宅地評価の1.1倍程度が相続税評価です。正しい評価は110万円と計算できましたので、3190万円も高く評価をしていたのです。それにともない相続税も高くなっていました。現在は、別荘地はほとんど売れない状況ですから、評価が3300万円するわけがありません。現地を見て確認しなくてもおかしいと気がつかなくてはいけないことだと言えます。

☆嘆願書なら可能性はある

この間違いに気がついたときは、申告後1年半程度経過していました。1年以内なら更正請求として申告書を出し直すことができますが、その期間は過ぎていました。しかし、まだ救済措置があり、1年を経過していても、「嘆願書」として申告書を出し直すことができるのです。

☆嘆願書で相続税を還付

嘆願書によって減額される相続税は889万円です。土地の売却代金で既に納税を済ませていますから、認められたら還付になります。この場合は、明らかに評価の間違いですから、難なく申告が認められ、ほどなく利息もつけられ、889万円全額が還付されました。

母親の相続の相談に来られたのに、父親の相続税申告の間違いが見つかり、相続税が還付されることなど渡辺さんをはじめ、こちらも全く予想をしていなかったことですが、事実はこのとおり。

☆税理士報酬を返してもらう

公認会計士は、申告と調査後の修正申告の2回も税務署に申告書を提出していながら、自分のミスに気付かなかったのです。想像するに事務所の職員に任せて、自分はめくら判、確認や検討や会議をしなかったからこうした結果になったのではないでしょうか。

相続税が還付されたことには大喜びの渡辺さんでしたが、こうなると、公認会計士には高い評価のまま報酬を払ったことが釈然としません。そこで費用も減額することを申し入れ、すんなり返金してもらえたとのこと。渡辺さんはそれで納得されたようです。

【ここに注意する! お役立ちアドバイス】

◇申告後5年間は嘆願書を提出すれば、相続税は取り戻せる

◇調整区域の山林は、固定資産税評価額×倍率で計算する

◇調整区域の雑種地は、宅地評価、固定資産税評価額×1.1倍程度

◇納税用の土地売却は、相続税を払う人の名義のものにすると譲渡税は安くなる

◇物納と売却はどちらが有利かよく比較して選択する

◇配偶者の取得割合は50%以内としないと相続税を2度払うことになる

弊社では様々なプランをご用意しております。

お気軽にお問い合わせください。

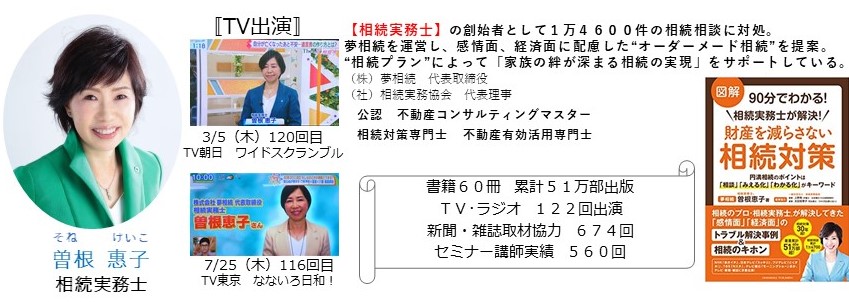

コラム執筆