夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

【相続税を減らす生前の不動産対策】「購入編」生前: 節税のキーワード

2019/07/18

夫から相続した財産を不動産と保険に替えた富田さん

生前:節税のキーワード「評価を下げる」+「財産を減らす」

[課題]夫が急死、今後のことが心配

富田さんの夫は、仕事中に体の不調を訴えて入院し、そのまま病院で急死されました。

まだ40代で、二人の子どもも未成年ですので、富田さんは専業主婦として夫の扶養家族でした。今後、どうすればいいのか、とても不安になり、相談に来られたのです。

幸い、住んでいるマンションは夫が住宅ローンを組んで購入していましたので、団体信用生命保険が下りて、それで住宅ローンは全て返済できました。それだけでなく、夫は在職中に亡くなったため、会社から退職金を受け取ることができ、さらに、会社で団体生命保険に入っていたことから、合わせて1億円ものまとまった現金を相続することができたのです。

自宅のローンがなくなったことで気持ちは楽になりましたが、夫が残してくれた財産で今後の生活の基盤をつくり、生活をしていかなくてはなりません。夫の代わりにフルで仕事をしたいところですが、まだ子供は未成年なので、無理はできません。けれども預金を切り崩していくと、いずれ底をついてしまうのではという不安があり、また、自分の相続のことも考えると対策をしておきたいという気持ちでした。

[対策1]収入を確保するため、賃貸不動産を購入

預金のままでは、ほとんど利息がつかないため、賃貸不動産を購入するよう提案をしました。毎月の家賃が入ることで安定収入となり、フルで仕事ができないとしても不安はなくなります。富田さんはすぐに決断され、長期に資産保有することを考えて、人気のあるエリアを選択して購入しました。

[対策2]購入する不動産は分けられるように複数とする

さらには、二人の子どもが将来の相続でもめることのないよう、区分マンションを2つ購入しました。分けられるように配慮し、流通しやすい金額に分けて購入することで売却もしやすくしました。また、需要の多い単身者用のコンパクトな物件としました。

現金を保有したままでは、相続ではそのままの評価となり、相続税がかかることがわかっていますので、現金で不動産を購入するとこにより、評価が圧縮され、相続税の基礎控除内の財産額とできる結果となりました。

定期的な家賃収入を得ながら節税対策ができ、遺産分割の対策にもなったことで富田さんの不安は解消できたのです。

[対策3]生命保険に加入し非課税枠を適用する

富田さんは夫が亡くなるまでは夫の扶養家族でしたので、自分ではまとまった生命保険には入っていませんでした。そこで、二人の子供がそれぞれ1000万円の生命保険を受け取れるように、一時払いの生命保険に加入しました。非課税枠の500万円を適用できるようにしました。

富田さんは、このように不動産と保険の対策を同時に決断されましたので、家賃収入を得ながら、節税ができたのです。

[ご家族の状況]

○依頼者 富田さん(女性・40才代) ・職業 パート

○家族関係 配偶者(本人)、長男(未成年)、次男(未成年)

○財産の内容 自宅、預金(夫から相続した退職金、生命保険)

[相続税予想額]

| 相続財産 | 1億3600万円 |

| 基礎控除(相続人2人) | 4200万円 |

| 課税価格 | 9400万円 |

| 相続税予想額 | 1480万円① |

[対策後の相続税予想額]

| ①②賃貸不動産の購入 | ▲3500万円 |

| ③生命保険非課税枠 | ▲1000万円 【合計】4500万円の評価減 |

| 対策後の課税価格 | 9100万円 |

| 基礎控除(相続人2人) | 4200万円 |

| 【節税額】 | 845万円①-② |

【購入】資産は多額の現金より不動産で持つ 現金で賃貸不動産を購入する

◇現金より不動産で持つほうが節税には有利

「賃貸不動産を購入すること」が節税するには、効果的な方法です。現金を不動産に替えることによって評価が下がるからです。

◇現金1億円で賃貸マンションを購入すると評価は半分以下になる

建物5000万土地5000万計1億円でマンションを購入し、賃貸した場合の相続税評価額は以下のようになります

(1)建物の評価額 購入価額の30%の固定資産税評価額になる

5000万×30%=1500万

賃貸すると『貸家』となって借家権割合が控除出来るので 1500万×70%=1050万

(2)土地の評価額 購入価格の80% 5000万×80%=4000万

さらに賃貸すると『貸家建付地』となって借地権割合×借家権割合が控除できるので

4000万×(1-(0.6×0.3))=3280万

(3)建物と土地の相続税評価額(1)1050万+(2)3280万=4330万

物件購入代金で現金が1億円減少します。相続財産も1億円減少します。増える建物と土地の相続財産は4330万です。差し引き5670万円が節税できたことになります。

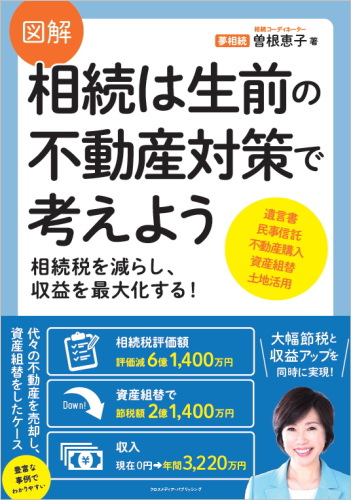

相続対策に関するおススメの書籍

「図解 相続は生前の不動産対策で考えよう」

弊社では様々なプランをご用意しております。

お気軽にお問い合わせください。

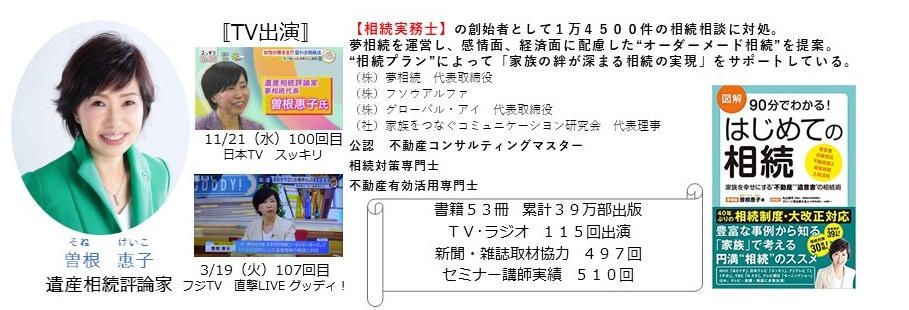

コラム執筆