夢相続コラム

弊社の活動内容や日々のできごと、お知らせなどをお伝えします

相続税の計算の基礎①4つの段階で課税額を算出する

2017/10/16

節税対策に着手する前に確認しておきたいことは、以下の5つのポイントでした。

チェックポイント①相続人は誰で、どんな状況か?

チェックポイント②相続税はかかるのか?

チェックポイント③相続の課題は何か?

チェックポイント④財産の分け方を決めているか?

チェックポイント⑤分割金、納税資金はあるか?

本記事では、チェックポイント②に関連して、相続税の計算の基本を紹介します。

相続税の算出は、以下の4つの段階からなります。

1.課税価額の計算

2.相続税総額の計算

3.各人の相続税額の計算

4.納付税額の計算

1と2の段階について解説していきましょう。

1.まず課税価額を計算する

相続税の算出は、課税価額を算出することから始まります。

この計算は、相続や遺贈によって財産を取得した人ごとに行います。

計算式は下記になります。

①相続(遺贈)財産+②みなし取得財産-③非課税財産-④債務控除+⑤相続開始前3年以内の贈与財産

なお、⑤の相続開始前3年以内の贈与財産の加算とは、相続や遺贈によって財産を取得した人が、その相続前3年以内に被相続人から財産の贈与を受けていたときは、その贈与の価額をその人の相続税の課税価額に加える、というものです。

2.相続税の総額を計算する

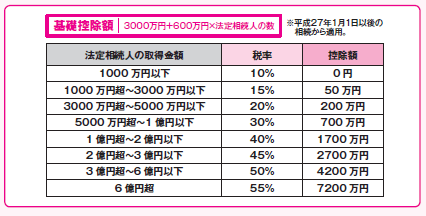

また、相続する財産には「基礎控除額」が決められています。

この基礎控除額とは、いわゆる課税最低限のことで、課税価額の合計額(遺産総額)のうち、これを超える部分に相続税が課税されます。

したがって、課税価額の合計額を求め、これが基礎控除額以下であれば、相続税は一切かかりませんし、申告の必要もなくなるということです。

基礎控除額の計算方法はこちらのコラムを参照してください。

今回は、相続税の計算の基本について紹介しました。

そもそも課税価額の合計額が基礎控除額以下の方には、相続税はかかりません。

まずは課税価額を計算し、相続税がかかるのか、かからないのかを確認しましょう。

- 関連書籍 : 『図解でわかる 相続発生後でも間に合う完全節税マニュアル』

- セミナー : 夢相続の相続対策セミナー日程一覧

- 無料ダウンロード資料 : 相続後にできる節税策のポイント【遺産分割編】